| Наименование: | Начался четвертый этап «амнистии капиталов» |

| Дата: | 25.03.2022 |

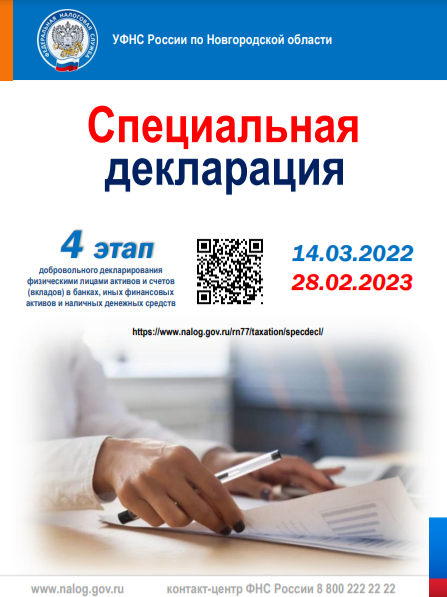

Начался четвертый этап «амнистии капиталов»

Федеральным законом от 09.03.2022 № 48-ФЗ внесены изменения в Федеральный закон от 08.06.2015 № 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации» (далее – Федеральный закон № 140-ФЗ), предусматривающие проведение четвертого этапа добровольного декларирования «амнистии капиталов» в срок с 14 марта 2022 года по 28 февраля 2023 года.

Специальную декларацию можно представить в любой налоговый орган или в центральный аппарат ФНС России на бумажном носителе лично, либо через уполномоченного представителя. Декларации, отправленные по почте, не считаются принятыми.

С формой специальной декларации и порядком ее заполнения можно ознакомиться в разделе «Специальная декларация» (https://www.nalog.gov.ru/rn77/taxation/specdecl/).

В рамках четвертого этапа добровольного декларирования сохраняются гарантии освобождения декларанта и (или) лица, информация о котором содержится в специальной декларации, от уголовной, административной и налоговой ответственности.

Вместе с тем, расширен перечень финансовых активов, которые могут быть задекларированы. Если в предыдущие этапы амнистии можно было задекларировать ценные бумаги, доли участия в иностранных организациях, денежные средства на счетах в иностранных банках, а также контролируемые иностранные компании, то в рамках четвертого этапа могут быть задекларированы и иные финансовые активы.

В том числе производные финансовые инструменты, права требования из договора страхования, а также иные активы, являющиеся предметом договора между клиентом и иностранной организацией финансового рынка, предусматривающего оказание финансовых услуг.

Более того, в рамках четвертого этапа амнистии капитала физические лица вправе задекларировать наличные денежные средства.

ФНС России обеспечивает режим конфиденциальности содержащихся в специальной декларации сведений, не вправе передавать их третьим лицам и государственным органам и использовать их для целей осуществления мероприятий налогового контроля.

Удостоверяющий центр ФНС России осуществляет выдачу КЭП бесплатно

Управление ФНС России по Новгородской области продолжает проводить информационную кампанию о возможности получения квалифицированной электронной подписи (далее – КЭП) для юридических лиц, индивидуальных предпринимателей и нотариусов в удостоверяющем центре ФНС России.

По состоянию на 18.03.2022 на территории Новгородской области выпущено 3197 сертификатов квалифицированной электронной подписи (далее – СКЭП). Услуга бесплатна.

Электронная подпись, выданная удостоверяющим центром ФНС России, может использоваться на всех электронных площадках и сервисах, а также при предоставлении налоговой и бухгалтерской отчетности в электронном виде.

На территории региона КЭП можно получить в обособленных подразделениях Управления ФНС России по Новгородской области в г. Боровичи, г. Старая Русса, г. Малая Вишера, г. Великий Новгород. Подготовить и направить заявление на выпуск квалифицированного сертификата также можно через сервис «Личный кабинет налогоплательщика для физических лиц». После успешного завершения проверки данных, указанных в заявлении, налогоплательщику поступит уведомление о необходимости личного визита в налоговый орган для выпуска и получения сертификата.

КЭП выдается в налоговом органе только при личной идентификации руководителя организации (лица, имеющего право действовать от имени юридического лица без доверенности), индивидуального предпринимателя или нотариуса.

Для получения КЭП заявителю необходимо предоставить паспорт, СНИЛС и носитель ключевой информации (токен), который должен иметь действительный сертификат соответствия, выданный ФСТЭК России или ФСБ России. Можно использовать уже имеющиеся носители при условии их соответствия требованиям. Один ключевой носитель может использоваться для хранения нескольких КЭП и сертификатов к ним.

Приобрести носители ключевой информации можно в вендинговых автоматах, установленных в помещениях обособленных подразделений Управления.

Консультацию и техническое сопровождение по использованию КЭП можно получить по бесплатному телефону Единого контакт-центра ФНС России 8 800 222-22-22. Актуальная информация о порядке получения КЭП, а также ответы на часто задаваемые вопросы размещены на сайте ФНС России в разделе «Как и где получить электронную подпись?» (https://www.nalog.gov.ru/rn53/related_activities/ucfns/).

Управление ФНС России по Новгородской области обращает внимание: применение СКЭП, созданных до 1 июля 2021 года удостоверяющими центрами, не прошедшими аккредитацию по новым требованиям, после 1 января 2022 года не допускается.

В настоящее время прием налоговой отчетности осуществляется с использованием СКЭП, выданных средствами удостоверяющего центра, получившего аккредитацию по новым требованиям Федерального закона от 27.12.2019 № 476-ФЗ.

Перечень удостоверяющих центров, получивших аккредитацию по новым требованиям, размещен на официальном сайте Министерства цифрового развития, связи и массовых коммуникаций Российской Федерации(https://digital.gov.ru/ru/activity/govservices/2/#section-list-of-accredited-centers).

В личных кабинетах ЮЛ и ИП теперь можно добавить контрагентов в «друзья»

ФНС России расширила функциональные возможности личных кабинетов юридического лица и индивидуального предпринимателя.

В сервисе «Как меня видит налоговая» реализованы и доступны налогоплательщику новые вкладки с показателями о финансово-хозяйственной деятельности налогоплательщика «Показатели ФХД» и «Показатели для партнеров». Сервис организован по принципу социальной сети с функцией добавления в «друзья».

Для получения сведений о показателях необходимо «постучаться» в личный кабинет партнера. Найти контрагента можно по наименованию, ИНН или ФИО предпринимателя.

Партнер может отклонить запрос или добавить налогоплательщика в «друзья». То же самое может сделать и сам налогоплательщик при запросе партнера, тем самым предоставляя данные о себе. Данные налогоплательщика доступны исключительно партнерам — «друзьям».

Добавляя в партнеры своего контрагента, налогоплательщик предоставит доступ к данным своей финансово-хозяйственной деятельности. Раскрытие информации позволит расширить возможности для анализа и оценки благонадежности партнера, позволит оценить степень открытости и доверия между контрагентами.

Напомним, что раздел «Как меня видит налоговая» содержит показатели, рассчитанные на основании данных из актуальных деклараций по налогам и сборам, расчетов (и пр.), сведений о результатах, проведенных налоговыми органами контрольных мероприятий, а также данных, полученных от иных федеральных органов исполнительной власти.

Расчет показателей обновляется ежемесячно. В случае необходимости корректировки данных, содержащихся во вкладках, налогоплательщик может обратиться в налоговый орган через сервис обратной связи.

Использование личных кабинетов юридическими лицами и индивидуальными предпринимателями значительно упрощает взаимодействие с налоговой службой. С помощью сервисов зарегистрированный пользователь, в зависимости от категории налогоплательщика, может удаленно следить за состоянием расчетов, выбирать режимы налогообложения, регистрировать контрольно-кассовую технику, следить за статусом камеральной проверки налоговой отчетности, запрашивать выписки и справки, получать и отправлять обращения в налоговый орган.

С помощью сервиса налоговой службы можно создать или проверить доверенность

На сайте ФНС России действует более 70 интерактивных сервисов для всех категорий налогоплательщиков, позволяющих решить большинство вопросов без личного визита в налоговый орган.

С помощью сервисов можно зарегистрировать свой бизнес, заполнить платежные документы, оплатить налоги, узнать и заявить о льготах по имущественным налогам, получить отсрочку или рассрочку по уплате налогов, запросить сведения из реестров и получить другие электронные услуги.

С помощью сервиса «Создание и проверка доверенности в электронной форме» (https://service.nalog.ru/dovel/#/) можно создать или проверить доверенность, которая предоставляется в налоговые органы.

Сервис обеспечивает создание и проверку доверенности в электронной форме (машиночитаемом виде) на основании положений Гражданского и Налогового кодексов РФ.

Для создания доверенности необходимо поэтапно заполнить сведения о доверенности, доверителе, представителе и его полномочиях. Сервис подскажет пользователю, в каком виде следует ввести сведения и проконтролирует их корректность.

Для проверки доверенности необходимо загрузить любую электронную доверенность. Сервис проверит заполнение полей и логическое соответствие данных и определит, примет ли такую доверенность налоговый орган. После проверки сервис сформирует «Протокол проверок» и в случае нарушений по каждому полю будут указаны ошибки.

После создания или проверки электронной доверенности, пользователь может быть уверен, что документ оформлен правильно, и его примет налоговая служба.

Управление ФНС России по Новгородской области напоминает, что уполномоченный представитель налогоплательщика-организации осуществляет свои полномочия на основании доверенности (пункт 3 статьи 29 Налогового кодекса РФ). Доверенность от имени юридического лица выдается за подписью его руководителя или иного лица, уполномоченного на это в соответствии с законом и учредительными документами.